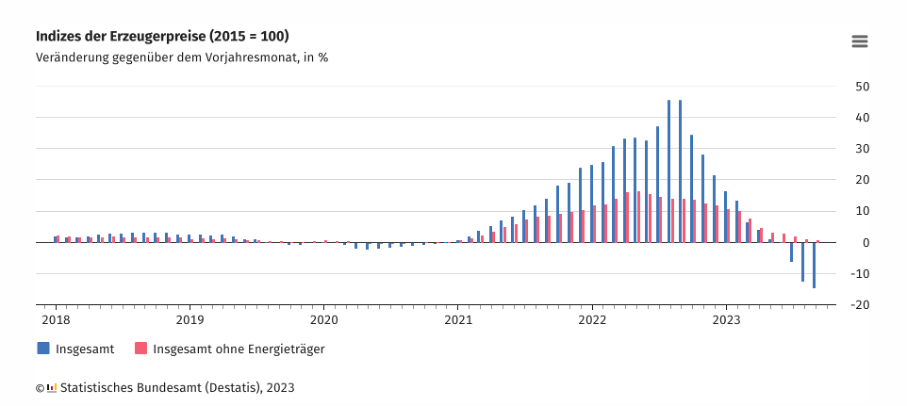

Gerade meldet das Statistische Bundesamt, dass im September 2023 die industriellen Erzeugerpreise um 14,7, unter ihrem Vorjahreswert lagen. Wohlgemerkt, minus 14,7 Prozent, einen stärkeren Rückgang, so das Amt, hat es seit Beginn der Erhebung im Jahre 1949 noch nie gegeben. Auch ohne Berücksichtigung von Energie waren die Erzeugerpreise nur um 0,8 % höher als im September 2022. Gegenüber August 2023 sind sie um 0,1 % gesunken. Hier das Originalbild des Amtes.

Gestern erschien ein Kommentar in der Zeitschrift „Wirtschaftsdienst“, in dem Volker Wieland, ein renommierter Ökonom und Geldpolitikexperte aus Frankfurt zu dem Ergebnis kommt, es gebe keinen Grund zur Entwarnung an der Inflationsfront. Die EZB müsse die Zinsen weiter erhöhen, weil der Zins im Vergleich zur Inflationsrate immer noch zu niedrig sei. Wörtlich schreibt er:

„Die Kerninflation ist im September 2023 erstmals nennenswert von 5,3 % auf 4,5 % gefallen. Die inländische Inflation, gemessen am BIP-Deflator, stand zuletzt im zweiten Quartal noch bei gut 6 %. Der Geldmarktzins ist somit nicht über das Niveau der Inflation gestiegen, wie es das Taylor-Prinzip erfordern würde. Demnach sollte die EZB mit weiteren Zinsschritten in Richtung 5 % sicherstellen, dass die Inflation nachhaltig zurückgeht. Im Sinne eines Risikomanagements wäre es besser, etwas mehr als zu wenig zu straffen.„

Wenn man über das Verhältnis von Zinsen zu einer Preissteigerungsrate spricht, muss man sich immer fragen, welches denn die relevante Inflationsrate für diejenigen ist, die von der Zinspolitik der EZB am meisten getroffen werden, nämlich für die Unternehmen, die gerne investieren würden.

Als Wissenschaftler müsste man sich zumindest die Frage stellen, ob für diese Gruppe der Wirtschaftssubjekte die Inflation auf der Konsumentenebene interessant ist (wo der Einzelhandel ohne Zweifel eine große Rolle spielt) oder vielleicht doch die industriellen Erzeugerpreise, die für all die Unternehmen von alleiniger Bedeutung sind, die in die Erneuerung ihrer Produktionsanlagen investieren wollen. Letztere sehen sich offenbar einer Situation gegenüber, wo ihre Preise mit Energie massiv fallen, aber auch ohne Energie praktisch nicht mehr steigen. Dort ist der Zins nach der Messmethode von Volker Wieland offenbar extrem bis sehr hoch und für jede Art von Investition prohibitiv. Die Preissteigerungsrate auf der Ebene der Konsumenten spielt für den Großteil der investierenden Unternehmen überhaupt keine Rolle. Das müsste man zumindest erwähnen, wenn man ernstgenommen werden will.

Aber auch das ist noch nicht die ganze Geschichte. Um wieviel die Preise heute im Vergleich von vor einem Jahr höher liegen, ist für kein einziges Unternehmen interessant, das heute investieren will. Interessant ist allein, wie stark man die Preise von heute aus gesehen in den nächsten Monaten und Jahren wird erhöhen können, so dass sich daraus eine Entlastung ergibt, die man gegen die hohen Zinsen gegenrechnen kann. Dafür gibt allein der Vergleich der laufenden Rate bei den Preisen einen Anhaltspunkt, was heißt, die Rate, um die die Preise zuletzt (also im September) im Vergleich zum vorherigen Monat (also zum August) gestiegen sind. Die Zuwachsrate gegenüber dem gleichen Monat im Vorjahr hat für diese wichtige Einschätzung keine Bedeutung (noch viel weniger natürlich der „BIP-Deflator im zweiten Quartal dieses Jahres“ im Verhältnis zum zweiten Quartal des Vorjahres).

Folglich muss ein Investor, bei aller Unsicherheit, die er sowieso nicht beseitigen kann, auf diese Rate schauen. Sie liegt in allen Bereichen, die vom Amt erfasst werden, um oder unter null. Der von der EZB gesetzte Zins liegt also weit über der relevanten Inflationsrate und für Ratschläge, die Zinsen noch weiter zu erhöhen, gibt es keinerlei rationale Basis, von Wissenschaft gar nicht zu reden.