von Heiner Flassbeck und Friederike Spiecker

In Deutschland wird gerätselt, wie sich die Wirtschaft entwickeln wird. Man schwankt zwischen der Hoffnung auf eine kaum spürbare Abschwächung und der Befürchtung, es könne eine Phase langanhaltender Stagnation oder Schwäche bevorstehen, selbst wenn es kurzfristig nicht zu einer Rezession kommt. Die Frage, um die es vorrangig gehen muss, ist, wie die Wirtschaftspolitik in Deutschland angesichts der offensichtlichen Schwäche der hiesigen Wirtschaftsentwicklung proaktiv eingreifen kann, um einen möglichen Absturz zu verhindern.

Angesichts des tiefen Einschnitts der Wirtschaft im Jahr 2020 und der Angebotsschocks danach, die zu enormen Preiserhöhungen geführt haben, sind die Prognosen für 2023 mit großer Unsicherheit behaftet. Niemand kann sich, wie hier gezeigt, darauf verlassen, dass die Annahmen, auf denen die Vorhersagen basieren, auch eintreten werden. Weder kann man darauf bauen, dass die Verbraucher ihre Ersparnisse noch weiter herunterfahren, noch kann man darauf setzen, dass das Ausland seine Nachfrage so steigert, dass es für Deutschland via steigende deutsche Exporte wieder einmal die Lösung liefert. Insbesondere die Erwartung, die auch dem Jahreswirtschaftsbericht der Regierung zugrunde liegt, dass nämlich die Investitionstätigkeit der Unternehmen von der akuten Nachfrageschwäche nur wenig beeinträchtigt wird, ist fragwürdig.

Die aktuelle Lage ist kritisch

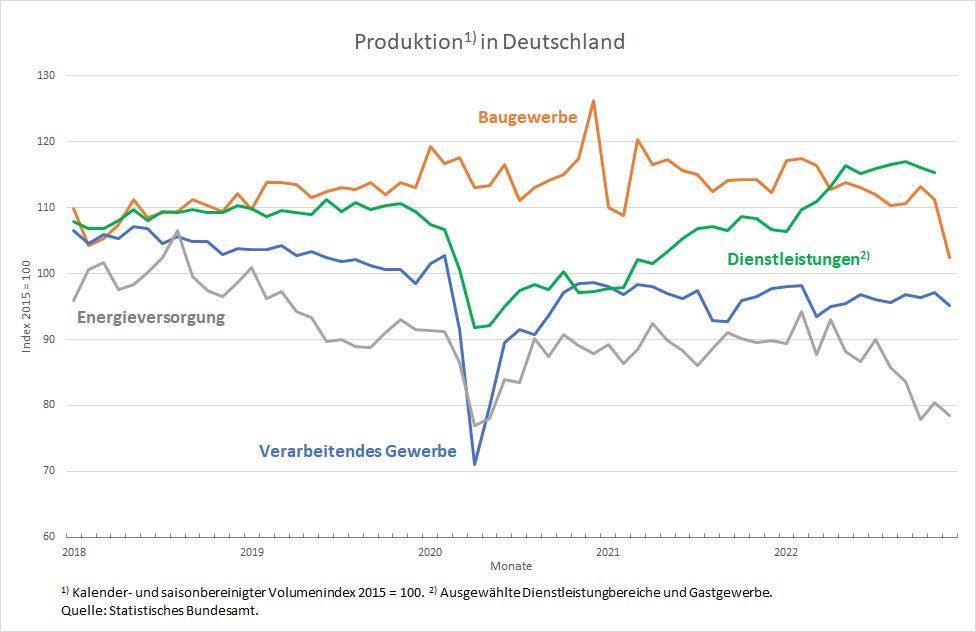

Die Abbildung 1 zeigt, dass sich die Produktion der verschiedenen Bereiche nach dem Corona-Einbruch zwar durchweg erholt hat, dass aber danach, außer bei den Dienstleistungen, im besten Fall Stagnation zu verzeichnen ist. Das Verarbeitende Gewerbe, also der industrielle Kernbereich der deutschen Wirtschaft, befand sich schon seit Anfang des Jahres 2018 auf einem durchgängig absteigenden Ast. Die Bauwirtschat, die von den Maßnahmen zur Eindämmung der Pandemie weniger betroffen war, hat im Dezember 2022 einen veritablen Einbruch erlebt, der keineswegs nur dem kalten Winterwetter zuzuschreiben ist. Bei den Dienstleistungen ging es bis Mai vergangenen Jahres aufwärts, doch danach stagnierte die Entwicklung auch hier bis zum Jahresende.

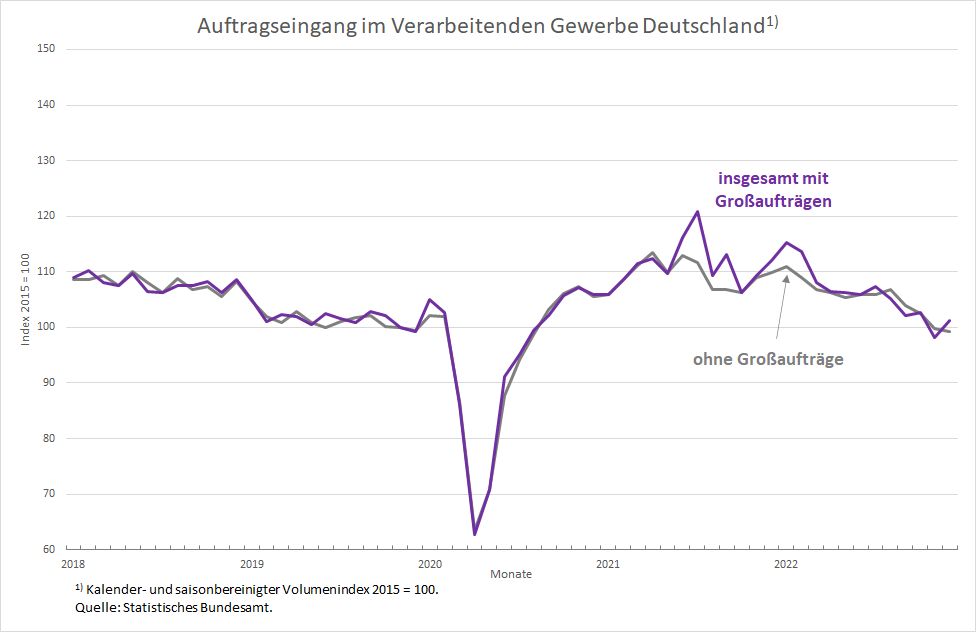

Die Indikatoren zur Nachfrage in der Industrie und in der Bauwirtschaft erlauben wenigstens einen Blick in die allernächste Zukunft. Das Ergebnis ist ernüchternd. Die Auftragseingänge beim Verarbeitenden Gewerbe sind (mit und ohne Großaufträge) seit Anfang des Jahres 2022 auf einer abschüssigen Bahn (Abbildung 2). Mittlerweile liegt der Gesamtindex bei 100, also dem Wert des Basisjahres 2015, auf das der Index schon vor der Pandemie im Jahr 2019 gesunken war. Der Aufschwung nach dem Corona-Einbruch hat die abwärts gerichtete Grundtendenz offenbar nicht beenden können.

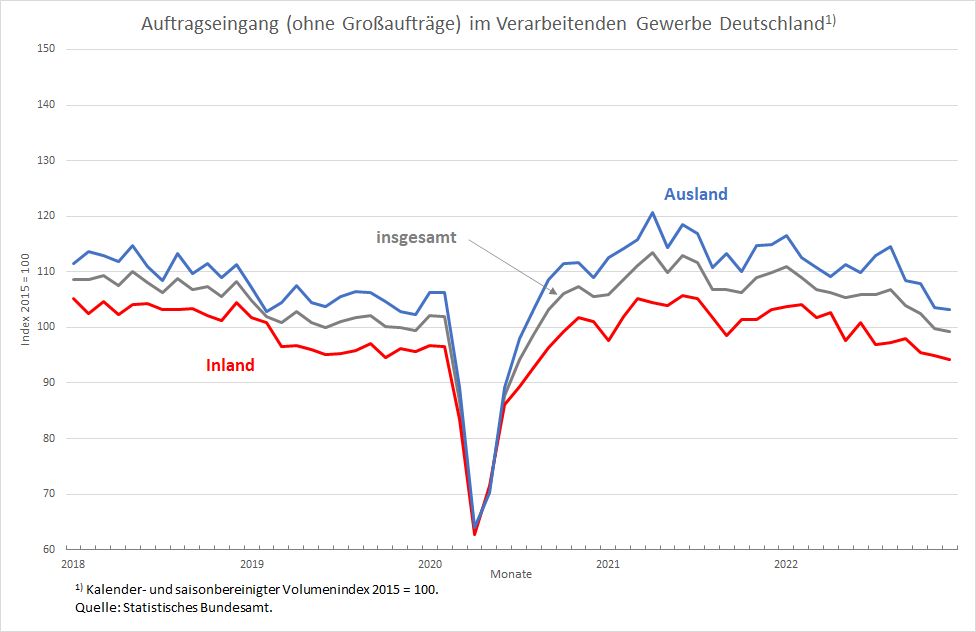

Betrachtet man die Auftragseingänge aufgeteilt nach Inlands- und Auslandsnachfrage ohne Großaufträge (Abbildung 3), zeigt sich der sinkende Trend in beiden Bereichen. Die Auftragsbestände sind aufgrund krisenbedingter Lieferengpässe bei Vorleistungen wie etwa Computerchips in einigen Branchen noch hoch – es konnte nicht alles hergestellt und ausgeliefert werden, was geordert worden war. Entsprechend sind in diesen Bereichen auch die Preise angehoben worden. Doch sollte das nicht darüber hinwegtäuschen, dass der „Nachschub“ der Nachfrage, also die Auftragseingänge schwächeln.

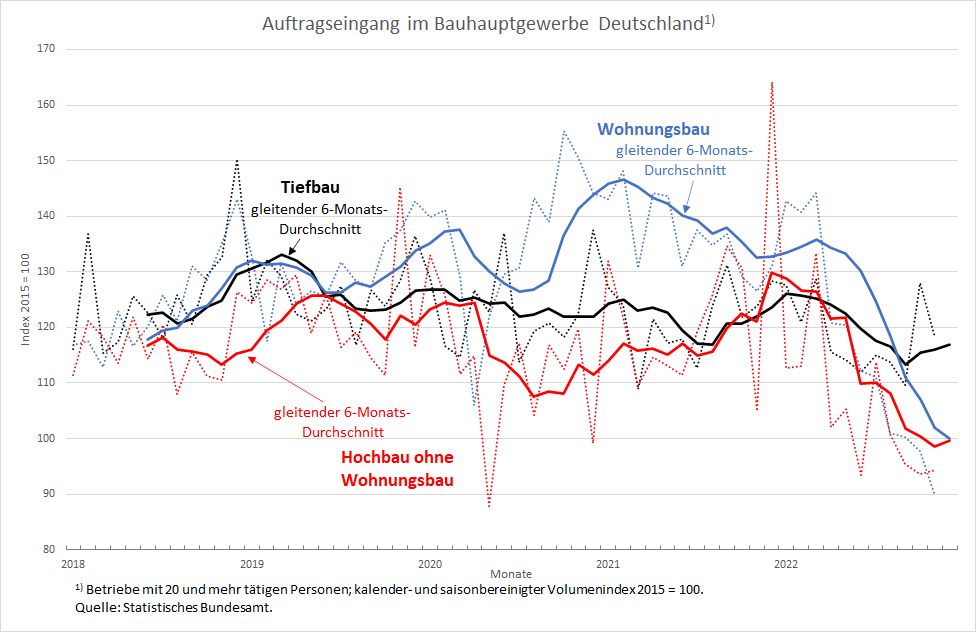

Noch schlechter ist die Lage in der deutschen Bauwirtschaft (Abbildung 4). Das gilt insbesondere für den Wohnungsbau, der regelrecht abgestürzt ist. In diesem Bereich spielt die öffentliche Hand eine verschwindend geringe Rolle – nur ein halbes Prozent der in diesem Bereich getätigten Investitionen entfällt auf den Staat. Das heißt, dass sich in dieser Baukategorie das Anpassungsverhalten der Privaten an die gesamtwirtschaftlichen Rahmenbedingungen wie Preise und Zinsen eins zu eins zeigt.

Gegenüber dem Höhepunkt im März 2022, der bereits ungefähr 10 Indexpunkte unter dem Höchststand vom Oktober 2020 lag, fiel die Nachfrage bis November 2022 um fast 40 Prozent. Die angekündigten Zinserhöhungen der EZB und das hohe Preisniveau bei den Baumaterialien legen nahe, dass sich die private Wohnungsbaunachfrage in nächster Zeit nicht erholen wird. Für ein Land mit akutem Wohnungsmangel sind das schlechte Nachrichten. Bedenkt man, dass die Wohnungsbauinvestitionen weit mehr als die Hälfte aller Bauinvestitionen ausmachen, wird klar, wie stark die Bauwirtschaft insgesamt von dieser Abschwächung betroffen ist.

Leider erlaubt die Statistik nicht, die öffentliche und private preisbereinigte Nachfrage im Baubereich in allen Unterkategorien voneinander zu trennen. Das erschwert die Beurteilung, inwieweit die öffentliche Hand hier ihrer Aufgabe gerecht wird, das konjunkturelle Auf und Ab in dieser kapitalintensiven Branche durch eigene kontinuierliche und verlässliche reale Nachfrage zu dämpfen. Denn dass im Baubereich langfristig geplant und langfristig in Sachkapital wie in Arbeitskräfte investiert werden muss, ist eine Binsenweisheit. Und dass der Staat dringend auf Kapazitäten in dieser Branche angewiesen ist, um die marode öffentliche Infrastruktur zu sanieren und den Erfordernissen des Klimaschutzes gemäß anzupassen, liegt ebenso auf der Hand.

Baukapazitäten werden aber nicht langfristig aufgebaut und vorgehalten, wenn die öffentliche Nachfrage ähnlich stark schwankt wie die private. Zumal die gegenwärtigen Preissteigerungen im Materialbereich, die mit ursächlich für den Rückgang der privaten Nachfrage sind, nicht zu Gewinnerhöhungen bei den Bauanbietern führen, sondern die Taschen von Oligopolisten im Energiebereich, von Spekulanten an den Finanzmärkten und ausländischen Rohstoffanbietern füllen. Will der Staat öffentliche Mittel nicht in Preissteigerungen verpuffen lassen, sollte er sich darum bemühen, die genannten Fässer durch institutionelle Vorkehrungen insbesondere auf den Finanzmärkten und im Kartellbereich zu stopfen. Stattdessen die reale öffentliche Nachfrage zu drosseln, um auf diese Weise eine Beruhigung an der Preisfront zu erreichen, sendet das falsche Signal an die Baubranche.

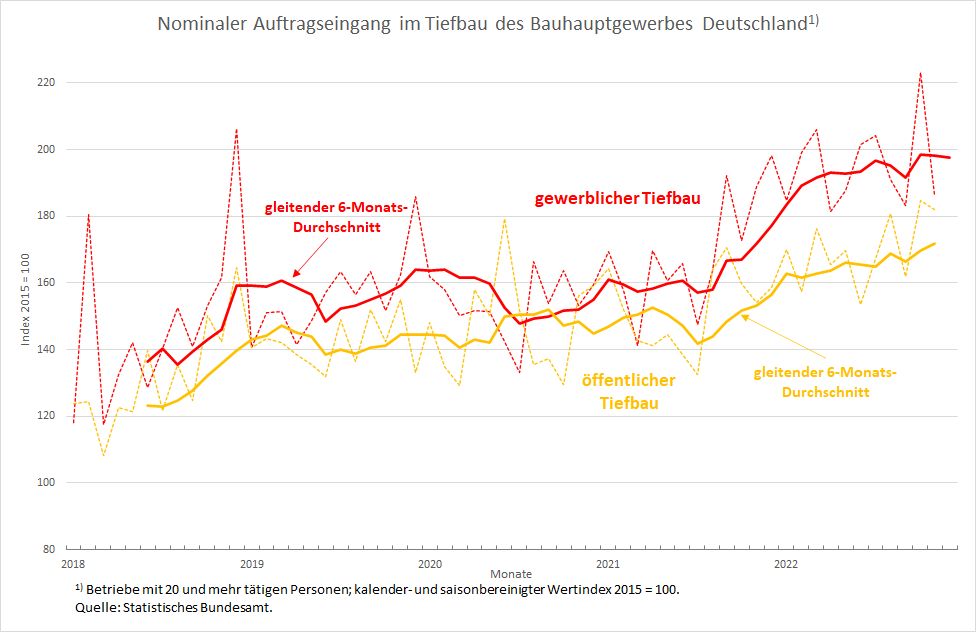

Wir behelfen uns hier mit einem Vergleich der nominalen privaten und öffentlichen Nachfrage im Hoch- und Tiefbau ohne Wohnungsbau, die von den Preissteigerungen im Materialbereich und realen Produktionsengpässen ähnlich betroffen sein dürften. Dabei glätten wir die trotz Saisonbereinigung recht volatilen Zeitreihen mit einem gleitenden 6-Monats-Durchschnitt, um den Trend besser sichtbar zu machen. Es zeigt sich, dass die öffentliche Hand im Tiefbau der privaten Nachfrage hinterherhinkt (Abbildung 5). Angesichts der Preissteigerungen legt das den Schluss nahe, dass die reale öffentliche Nachfrage in diesem Bereich tendenziell gesunken ist. Da auf den Staat mehr als die Hälfte der im Tiefbau getätigten Investitionen entfallen, wird das einem Aufbau von Kapazitäten in diesem Bereich im Wege stehen.

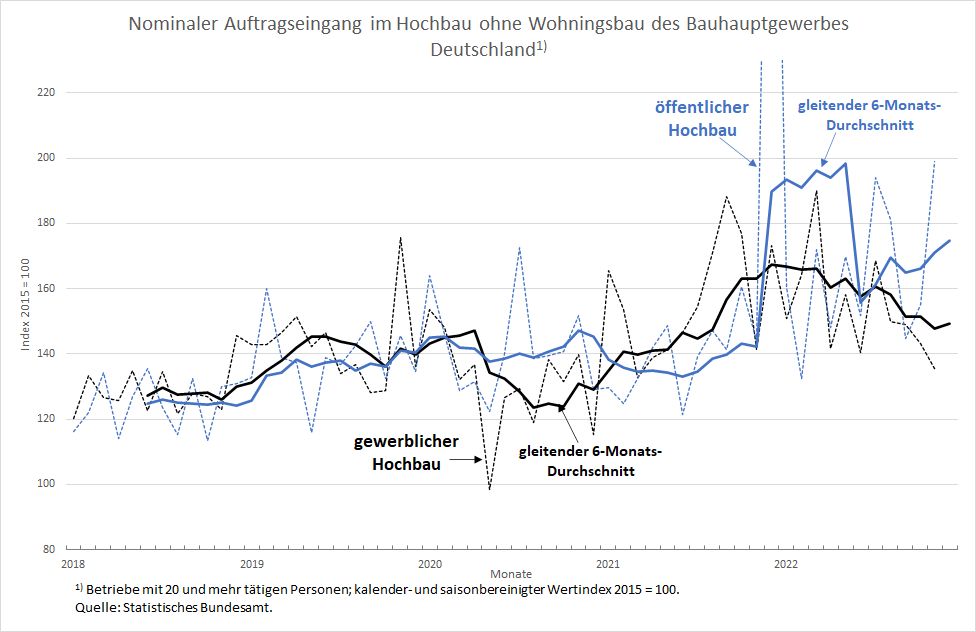

Im gewerblichen Hochbau, also dem privaten Hochbau ohne Wohnungsbau, ist die Nachfrage in nominaler Rechnung seit Anfang 2022 tendenziell rückläufig (Abbildung 6). Die öffentliche Nachfrage, die ungefähr ein Sechstel der Investitionen im Hochbau ohne Wohnungsbau ausmacht, weicht von der privaten nach oben ab, offenbar auch stark beeinflusst von einem Großauftrag am Ende des Jahres 2021. Allerdings dürfte die insgesamt aufwärts gerichtete Tendenz im Wesentlichen auf die Preisentwicklung zurückzuführen sein, was auch für dieses Segment die Schlussfolgerung nahelegt, dass sich die öffentliche Hand mit ihrer realen Nachfrage nicht stark ins Zeug legt.

Grund für diese vermutete reale Zurückhaltung bei der öffentlichen Baunachfrage dürfte die staatliche Kassenlage sein, die mit den Hilfspaketen in der Coronakrise, der Energiekrise und der Aufstockung der Haushaltsmittel für die Bundeswehr die de facto Aussetzung der Schuldenbremse erforderte. Das kann und darf aber nicht der Grund sein, jetzt staatlicherseits die Hände konjunkturpolitisch in den Schoß zu legen und die Privatwirtschaft sich selbst zu überlassen.

Das Jahrzehnt vor den Krisen war bereits schwach

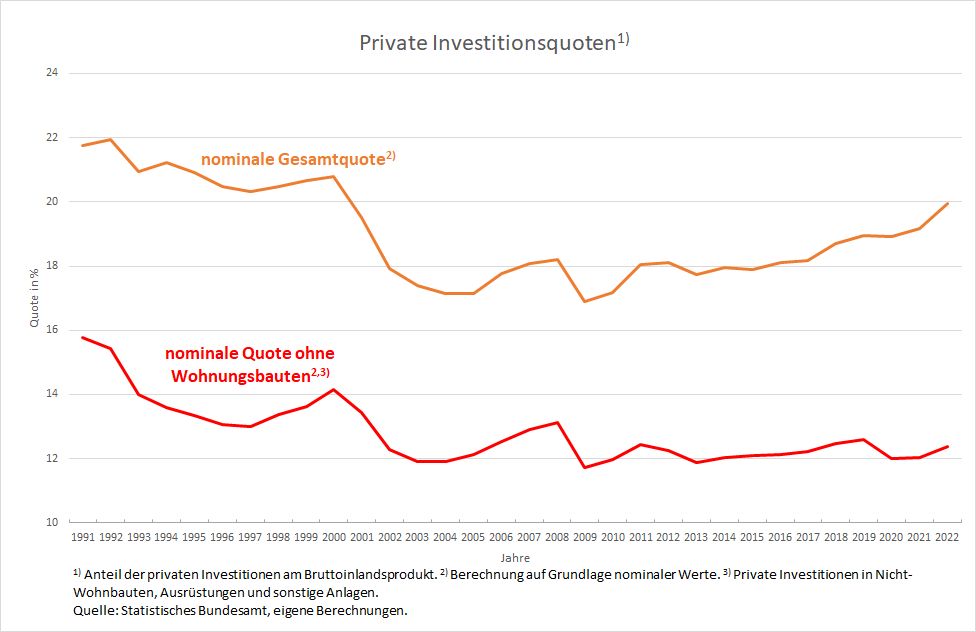

Denn schon in den Vor-Krisen-Zeiten verlief die wirtschaftliche Entwicklung in Deutschland nicht so, wie es wünschenswert gewesen wäre. Das lässt sich an der privaten Investitionsquote veranschaulichen, also dem Anteil des Bruttoinlandsprodukts, der auf private Investitionen entfällt (Abbildung 7).

Die positive Dynamik einer Volkswirtschaft, die langfristig auf der unternehmerischen Investitionstätigkeit beruhen sollte (und nicht auf andauernden Exportüberschüssen), war in der Finanzkrise 2009 auf einen Tiefpunkt gefallen und hat sich seither ausweislich der Quote der privaten Investitionen ohne Wohnungsbau nicht mehr erholt. Die Quote ohne Wohnungsbau ist deshalb besonders aussagekräftig in Hinblick auf die zukünftige Wirtschaftskraft eines Landes, weil sie die Entwicklung des zu Produktionszwecken zur Verfügung stehenden privaten Kapitalstocks widerspiegelt. Wohnungsbau ist selbstverständlich notwendig und schafft seinerseits Arbeitsplätze und Einkommen, dient aber letzten Endes überwiegend konsumtiven Zwecken. Aus ihm ergibt sich folglich keine Steigerung der zukünftigen Arbeitsproduktivität.

Ursache der bald 15 Jahre währenden Investitionsschwäche in Deutschland ist die vergleichsweise gedämpfte Binnennachfrage, die es für Anbieter, die den heimischen Markt bedienen, wenig attraktiv machte, ihre Kapazitäten zu erweitern. Wenn es Dynamik gab, dann stammte sie regelmäßig aus der Exportwirtschaft – was übrigens heute als große Abhängigkeit vom Weltmarkt zunehmend skeptisch gesehen wird.

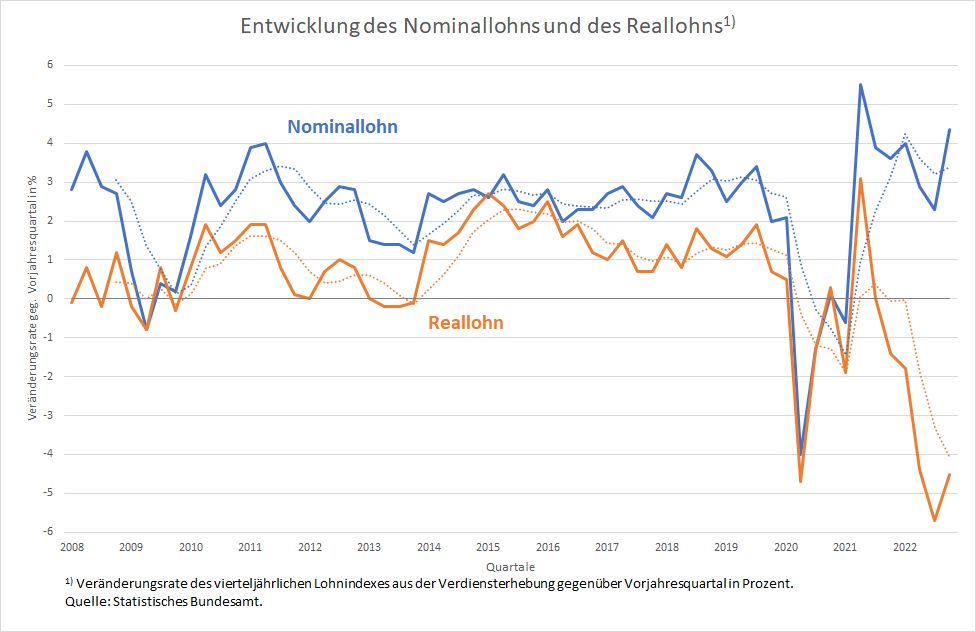

Die jahrelange Schwäche der Binnennachfrage beruhte vor allem auf der gesamtwirtschaftlich unzureichenden Lohnentwicklung, die zwar das Exportstandbein via Zunahme der internationalen Wettbewerbsfähigkeit stärkte, aber eine größere Binnendynamik verhinderte (Abbildung 8). Zwischen 2007 und 2022 stiegen die Nominallöhne gemäß der Verdiensterhebung des Statistischen Bundesamtes im Schnitt um jährlich 2,3 Prozent. (Dieser Indikator liegt erst für die Jahre ab 2007 vor.) Das war gemessen an der Preissteigerungszielrate der Europäischen Zentralbank (EZB) von 2 Prozent deutlich zu wenig, womit Deutschland zur jahrelangen Verfehlung des geldpolitischen Ziels der EZB erheblich beitrug.

Die Reallöhne stiegen in diesem Zeitraum im Durchschnitt nur um 0,5 Prozent. Setzt man den Produktivitätsfortschritt mit einem Prozent pro Jahr an, ist die Lohnpolitik folglich ihrer Aufgabe nicht gerecht geworden, für eine vollständige Beteiligung der Arbeitnehmer am Zuwachs der Produktivität zu sorgen.

Auch wenn die Nominallöhne am aktuellen Rand kräftiger gestiegen sind als im vergangenen Jahrzehnt, bedeutet das angesichts der auf exogenen Faktoren beruhenden derzeitigen Preissteigerungen einen enormen Reallohnverlust. Für die Erwerbstätigen im Niedriglohnbereich ist das praktisch nicht zu verkraften. Doch gerade in dieser Situation ist es noch viel schwieriger als in einer inflationär ruhigen Phase, solche Reallohnverluste durch aggressive Lohnpolitik zu vermeiden. Die EZB sagt explizit, dass sie jede Beschleunigung der Lohnentwicklung mit noch schärferer Restriktion beantworten wird. Umso mehr wäre es angebracht, die Tarifabschlüsse so zu staffeln, dass die unteren Einkommen deutlich besser über die Runden kommen.

Die Fiskalpolitik hat versucht, auf die Preisschocks mit Transferleistungen und mit Preisbremsen im Energiebereich zu reagieren. Dass letztere sozial unausgewogen sind, wurde schon oft bemängelt. Erstere sind vielfach temporär angelegt und stellen daher auch bei einem Abflauen der Preissteigerungsrate keine langfristige Hilfe dar – das Preisniveau bestimmter Güter bleibt ja vermutlich erhöht. Und soweit die Transferhilfen eigentlich dauerhaft konzipiert sind, stehen sie unter dem Damoklesschwert des von einem Liberalen geführten Finanzministeriums, der sich die Wieder-Einhaltung der Schuldenbremse auf die Fahnen geschrieben hat.

Deutsche Wirtschaftspolitik bei restriktiver europäischer Geldpolitik

Da die EZB in einer sehr prekären wirtschaftlichen Lage mit erheblichem Tempo auf Restriktion umgeschaltet hat und explizit bestrebt ist, die Nachfrage weiter zu dämpfen, stellt sich die Frage, ob nationale Fiskalpolitik in der gegenwärtigen Situation mit expansiver Politik dagegenhalten oder sich auf den Standpunkt zurückziehen sollte, sie könne und dürfe nicht gegen die europäische Geldpolitik arbeiten.

Gäbe es eine wirklich inflationäre Lage in Europa, wäre die Antwort einfach: Die Fiskalpolitik hätte ohnehin keine Chance, sich gegen eine Geldpolitik durchzusetzen, die mit aller Gewalt die inflationäre Tendenz brechen will. Doch so einfach ist die Lage nicht. Wie wir in unserem letzten Beitrag erläutert haben, spricht vieles dafür, dass sich die Ausgangslage für die Geldpolitik schnell ändern kann, weil die EZB die Beharrungstendenzen bei den Preissteigerungsraten überschätzt.

Folglich wäre es von der Fiskalpolitik fahrlässig, das Risiko einzugehen, dass das Vertrauen der deutschen Bevölkerung in die nationale Wirtschaftspolitik noch weiter Schaden nimmt. Insbesondere für Gewerkschaften, die mit vernünftigen Abschlüssen verhindert haben, dass eine Lohn-Preis-Spirale in Gang gekommen ist, wäre es fatal, wenn sie trotz ihres stabilitätspolitisch angemessenen Verhaltens mit deutlich steigender Arbeitslosigkeit leben müssten.

Unterstützung von Seiten der Fiskalpolitik ist also gerade deswegen angemessen, weil die Gewerkschaften von der Geldpolitik im Stich gelassen werden. Es geht dabei einerseits darum, die öffentliche Investitionstätigkeit zu stärken, um einen Kahlschlag beim Bau zu verhindern. Es geht aber auch um die Regulierung der Finanzmärkte und die schärfere Kontrolle monopolistischer bzw. oligopolistischer Strukturen. Mehr Wettbewerb zwischen global agierenden, ganze Regionen und nationale Märkte beherrschenden Großunternehmen wäre dringend nötig – sei es im Energiebereich oder im Lebensmittelhandel.

Die Finanzpolitik kann durch eine deutliche Aufstockung öffentlicher Investitionen beim Umweltschutz, im Gesundheitswesen und bei der öffentlichen Infrastruktur zumindest zu verhindern versuchen, dass die private Investitionstätigkeit massiv einbricht. Eine sich selbst überlassene Wirtschaft tendiert bei einem von der Geldpolitik verstärkten Schock dazu, in eine Abwärtsspirale zu geraten, die umso schwerer aufzuhalten ist, je länger sie dauert. Das gilt es zu verhindern, selbst wenn eine Abschwächung nicht zu vermeiden ist, solange die Geldpolitik an ihrem unvernünftigen Kurs festhält.