von Heiner Flassbeck und Friederike Spiecker

Die Entscheidung der EZB vom 2. Februar, die Zinsen erneut um 0,5 Prozentpunkte anzuheben und auch für den März eine gleich große Erhöhung anzukündigen, wird als eine große Fehlentscheidung in die Geschichte eingehen. Obwohl schon jetzt absehbar ist, dass sich die Preisentwicklung in Deutschland und Europa im Verlauf dieses Jahres rasch Normalwerten nähern wird, riskiert die Notenbank eine weitere Verschlechterung der Wirtschaftsentwicklung. Sie unterschätzt die derzeitige Dynamik des Preisrückgangs.

Die EZB schreibt in ihrer Presseerklärung: „Ein restriktives Zinsniveau wird im Laufe der Zeit die Inflation senken, indem es die Nachfrage dämpft, und gleichzeitig dem Risiko vorbeugen, dass sich die Inflationserwartungen dauerhaft nach oben verschieben.“ Das heißt, die EZB setzt auf steigende Arbeitslosigkeit, um die Lohnentwicklung zu bremsen. Doch die Lohnentwicklung im gesamten Euroraum bietet keinen Anhaltspunkt für die Vermutung, es könne zu einer Beschleunigung der Lohnsteigerungen kommen, die inflationär wirken würde.

Der letzte verfügbare Wert für die europäischen Arbeitskosten zeigt einen Anstieg von 2,9 Prozent im dritten Quartal des vergangenen Jahres. In Deutschland haben die beiden größten Industriegewerkschaften Abschlüsse für die Jahre 2023 und 2024 getätigt, die in keiner Weise die Gefahr einer inflationären Beschleunigung in sich tragen. Die EZB bekämpft ein Phantom und übersieht, wie schnell sich schon im Verlauf des ersten Halbjahrs 2023 die Preissituation entspannen kann, wenn es keine neuen negativen Schocks gibt.

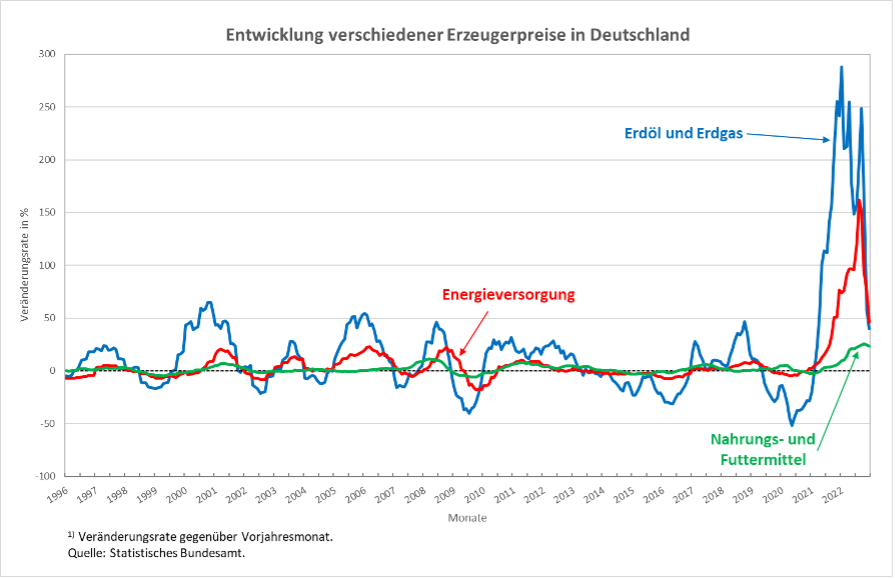

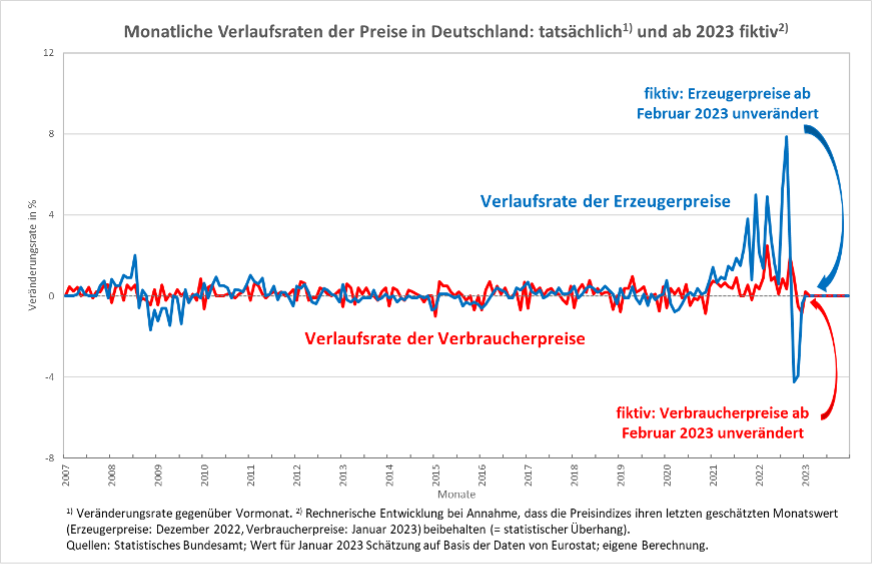

Die Abbildung 1 zeigt, wie sehr sich die Preisentwicklung in kritischen Bereichen bereits verlangsamt hat. Die gewaltigen Zuwachsraten zwischen Herbst 2021 und Spätsommer 2022 sind inzwischen von weitaus moderateren Raten abgelöst worden. Die Verlaufsraten (die Veränderungen gegenüber dem jeweiligen Vormonat) gehen also seit dem vierten Quartal 2022 gegen Null und sind teilweise sogar negativ geworden.

Abbildung 1

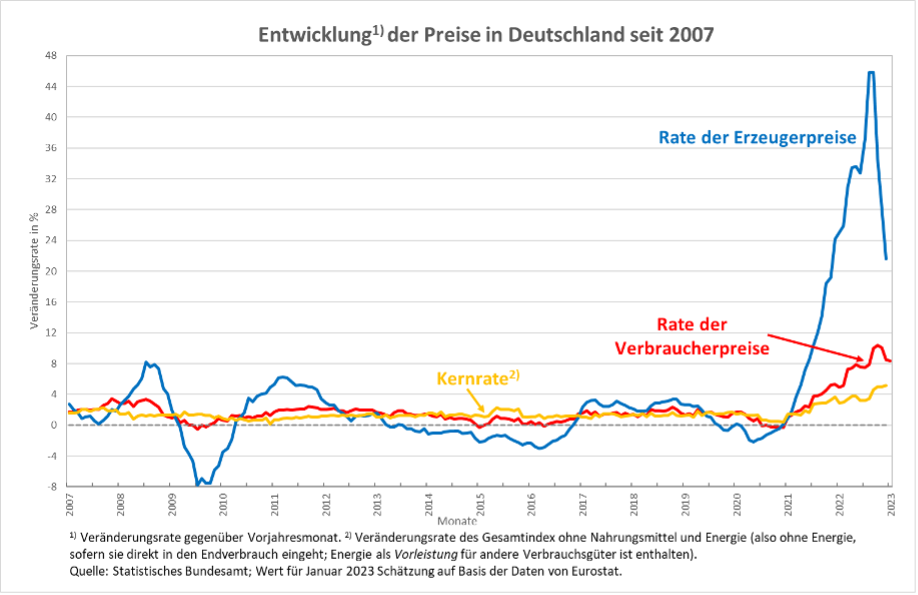

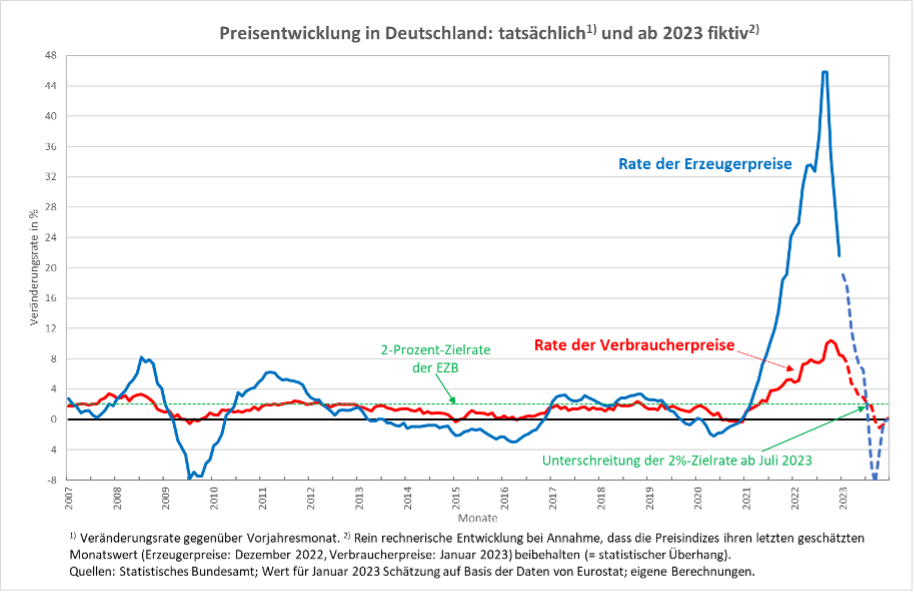

Auch bei der Rate der Verbraucherpreise (Abbildung 2) kann man diesen Effekt in abgeschwächter Form bereits beobachten. Für den Januar 2023 hat das deutsche Bundesamt für Statistik aus technischen Gründen noch keinen Wert veröffentlicht, aber man kann aus der Schätzung von Eurostat ablesen, dass man mit etwa 8,4 Prozent Zuwachs für Deutschland rechnet. Das haben wir hier unterstellt.

Abbildung 2

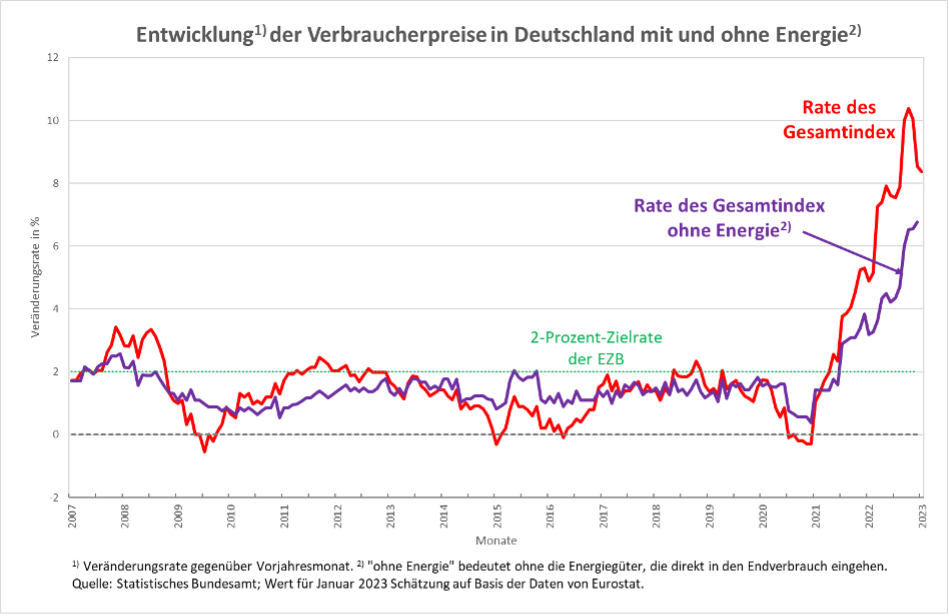

Betrachtet man den Gesamtindex der Verbraucherpreise zusammen mit dem Gesamtindex ohne Energie (Abbildung 3), wird deutlich, dass auch der Gesamtindex ohne Energie keineswegs unabhängig von Energie ist. „Ohne Energie“ bedeutet lediglich, ohne die Energiegüter, die direkt für den Endverbrauch bestimmt sind. Energie als Vorleistung für andere Verbrauchsgüter geht weiterhin in diesen Index bzw. seine Veränderungsrate ein.

Abbildung 3

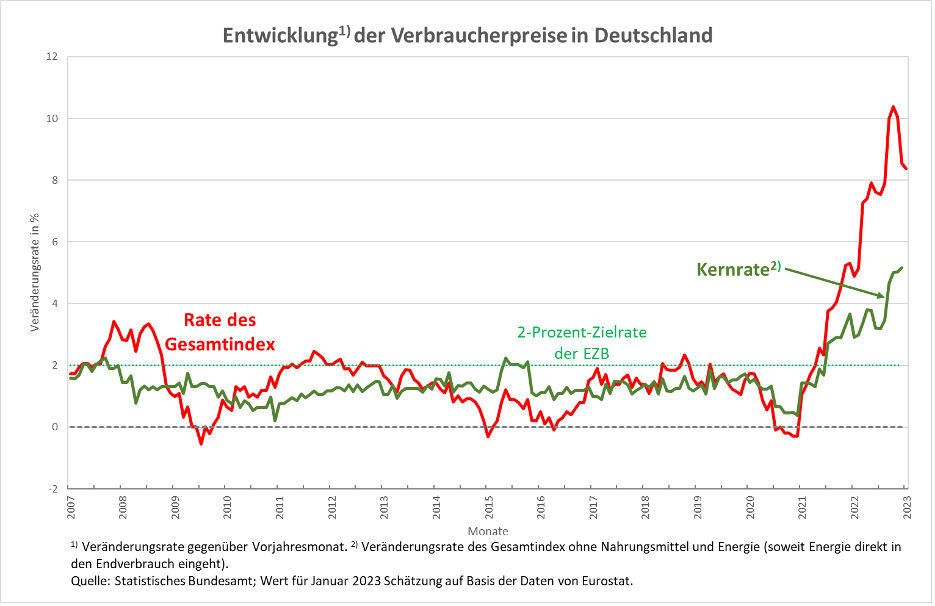

Das gilt auch für die sogenannte Kernrate, die derzeit von vielen herangezogen wird, um eine unveränderte Inflationsdynamik zu belegen (Abbildung 4). Auch die Kernrate enthält selbstverständlich sehr viel Energie. Wenn Gastwirtschaften zum Beispiel ihre Preise erhöhen, weil ihre Gasrechnungen gestiegen sind, geht die Preissteigerung in die Kernrate ein. Das wird oft übersehen. Der österreichische Standard etwa schreibt: „…bei der Kerninflationsrate (wird) die Entwicklung der Preise ohne Energie und Lebensmittel gemessen, also die besonders volatilen Komponenten (werden) weggelassen. … Die Kerninflationsrate bezieht dafür Restaurantbesuche, Urlaube und die Entwicklung bei Konsumgütern mit ein.“

Abbildung 4

Um sich die derzeitige Dynamik des Preisrückgangs zu vergegenwärtigen, muss man die sogenannten Verlaufsraten betrachten, also die Veränderungsraten gegenüber dem Vormonat und nicht diejenigen gegenüber dem Vorjahr (Abbildung 5). Hier sieht man, dass sich die Raten sowohl für den Erzeuger- als auch den Verbraucherpreisindex zuletzt schon im negativen Bereich bewegt haben, Preise also absolut gefallen sind.

Wir nehmen nun einmal an, dass ab Februar 2023 bis zum Ende dieses Jahres der Erzeuger- und der Verbraucherpreisindex nicht weiter fallen, sondern absolut konstant bleiben (in Abbildung 5 die fiktiven horizontalen Linien auf der rechten Seite).

Abbildung 5

Diese Annahme verwenden wir für die Berechnung der Preissteigerungsraten gegenüber den Vorjahresmonaten. Das Ergebnis ist in Abbildung 6 zu sehen: Die Rate der Erzeugerpreise sinkt auf der derzeit eingeschlagenen Linie weiter bis in den negativen Bereich. Die Rate der Verbraucherpreise sinkt ebenfalls kontinuierlich und erreicht schon im Juli 2023 die Zielinflationsrate der EZB, die sie danach zu unterschreiten beginnt.

Abbildung 6

Bei diesem unterstellten Verlauf der Monatsraten ergäbe sich für das gesamte Jahr 2023 eine durchschnittliche Zuwachsrate des Verbraucherpreisindex gegenüber dem Jahr 2022 von 2,6 Prozent, bei den Erzeugerpreisen von 3,7 Prozent. Vergleicht man diese fiktive Entwicklung mit der derzeitigen und der bereits angekündigten Geldpolitik der Zentralbank, stellt sich dringlich die Frage der Angemessenheit dieser Geldpolitik. Wie würde ein Leitzinsniveau von 3 Prozent oder gar 3,5 Prozent zu einer ab Sommer unter 2 Prozent fallenden Verbraucherpreisrate passen?

Selbstverständlich kommt es darauf an, für wie wahrscheinlich man den hier unterstellten Stopp der Preissteigerungen ansieht. Was spricht dafür, dass die Preise über das erreichte hohe Niveau hinaus weiter zulegen? Manche Analysten gehen davon aus, dass einige Anbieter von Gütern, die zur Berechnung der Kernrate herangezogen werden, die Kostenbelastungen durch Zuwächse der Energiepreise und anderer Rohstoffe noch nicht vollständig in den Güterpreisen weitergegeben haben und das noch nachholen werden. Mag sein, dass sich Anbieter erst nach und nach an die Grenze der Zahlungsbereitschaft ihrer Kunden herantasten, sie also ausprobieren, ab wann kostenbedingte Preissteigerungen zu Rückgängen bei ihren verkauften Stückzahlen führen, die ihren Gesamtgewinn wieder schmälern. Und gut möglich, dass dieser Prozess stark vom Verhalten der Konkurrenz abhängt: Steigern die Wettbewerber am Markt ihre Absatzpreise deutlich und handelt es sich um Güter des täglichen Bedarfs, die von den Verbrauchern kaum substituiert werden können, dann kann am Markt kurzfristig vielleicht sogar mehr durchgesetzt werden, als was allein auf die Steigerung der Energiepreise und der Preise für importierte Rohstoffe zurückzuführen ist.

Doch wenn letzteres der Fall sein sollte, sollte der Wettbewerb solchen Krisengewinnen ein rasches Ende bereiten. Denn die Kundschaft hat kein ähnlich wachsendes Budget zur Verfügung, wie aus den Ergebnissen der Lohnverhandlungen geschlussfolgert werden kann. Das spricht eindeutig gegen ein weiteres Ansteigen der Preise auf breiter Front in einer Größenordnung, die auch nur halb so hoch ist wie im Jahr 2022.

Findet ein Ende der Preissteigerungen im Bereich der Güter des täglichen Bedarfs dennoch nicht statt, ist das ein klarer Fall für das Kartellamt, nicht einer für die Zentralbank. Oligopolstrukturen im Bereich des Einzelhandels sowohl bei Nahrungsmitteln als auch bei Kraftstoffen sind nichts, was es zu schützen gilt. Hier nicht regulativ durchzugreifen und stattdessen die Dynamik bei Sachinvestitionen durch Zinssteigerungen auf’s Spiel zu setzen, ist der falsche wirtschaftspolitische Ansatz. Das gilt ganz besonders angesichts des gewaltigen Investitionsbedarfs, den ein rascher Strukturwandel zum Schutz des Klimas erfordert.

Dass die Europäische Zentralbank mit ihrer Geldpolitik nicht allein Deutschland und dessen zu erwartende Preisentwicklungen im Blick haben kann und darf, versteht sich von selbst. Wir werden in einem weiteren Beitrag analysieren, wie es um die Aussichten der Preisentwicklung in anderen Ländern der EU bestellt ist und wie unter diesem Gesichtspunkt die gegenwärtige Zinspolitik zu beurteilen ist. Für Deutschland lässt sich jedenfalls schon jetzt sagen, dass hier Schaden droht, der vermieden werden sollte.